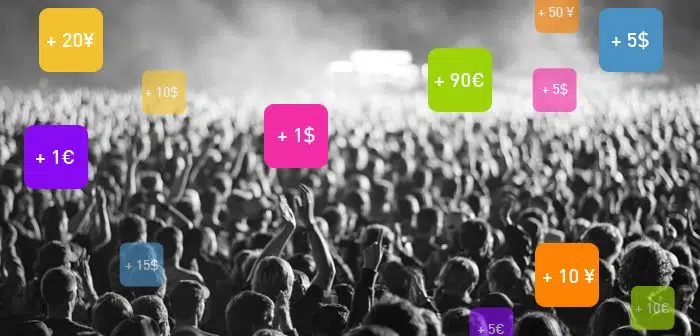

Le financement participatif en immobilier, le crowdfunding immobilier, continue de croître en popularité. Elle est l’une des meilleures tendances du marché et reste le moteur d’investissement alternatif par excellence. Ce mode de financement implique de soutenir des programmes immobiliers grâce à l’argent de particuliers. La capacité d’investir directement avec d’autres personnes sans intermédiaire est une source intarissable d’opportunités.

L’argent récolté auprès des particuliers sera transmis à un promoteur immobilier, qui se chargera de la réalisation du programme immobilier et de la revente. Et avec la montée simultanée des technologies mobiles, l’accès et la sécurité de ces outils de prêt puissants, notamment le crowdfunding immobilier, ont la côte mieux que jamais. Focus.

A lire également : Pourquoi acheter un mobil home ?

Plan de l'article

L’approche du crowdfunding immobilier

Le crowdfunding, dans la plupart des incarnations, offre un niveau de contrôle élevé pour les investisseurs, ce qui réduit également le risque. La montée d’un nouveau secteur du crowdfunding offre un accès direct à des transactions immobilières, des rendements plus élevés et la stabilité. Les investisseurs adoptent le crowdfunding immobilier en raison du faible risque et le contrôle sur l’investissement fourni. Le crowdfunding immobilier est un moyen qui aide à stabiliser et diversifier les investissements.

L’immobilier est considéré comme un investissement sûr moins risquée que les actions. Avant l’invention du crowdfunding, ceux qui étaient intéressés par l’investissement immobilier étaient contraints d’identifier et d’investir dans des entreprises qui s’activent dans l’immobilier. Le crowdfunding a changé cela et permet de soutenir les idées d’affaires, même celles des amis ou la famille. Les crowdfunders peuvent utiliser le crowdfunding pour ajouter l’immobilier à leur portefeuille de placement. Sur l’Internet, des campagnes crowdfunding permettent à quiconque de recueillir des fonds pour des projets et des entreprises commerciales à partir d’un grand nombre de personnes qui contribuent de petits dons.

Lire également : Vente de maison entre particuliers : Quels sont les rôles d’un agent immobilier ?

Les entrepreneurs ont été touchés positivement par ce phénomène. Il leur a permis de lancer, développer et même sauver leurs entreprises avec un capital moins élevé par rapport aux autres options de financement.

Les développeurs sont également en mesure de puiser dans le potentiel du crowdfunding en développant des plateformes, qui leur permettent d’amasser des fonds pour acquérir et développer les revenus des biens immobiliers productifs. Ces plateformes ont également donné aux investisseurs individuels une alternative aux fiducies de placement immobilier et d’investir directement dans le développement immobilier et les acquisitions.

Le fonctionnement du financement participatif en France

En France, trois types de montage sont les plus utilisés pour le financement participatif : la détention des parts dans une SCCV, l’émission obligataire sur la holding, une émission obligataire pour une SAS.

Les investisseurs peuvent investir dans une holding, qui détiendra des parts d’une SCCV. Cette dernière est une structure juridique créée avec une responsabilité illimitée et a pour mission la construction et la revente de biens immobiliers. Les investisseurs choisissent de passer par un holding pour éviter de s’acquitter de toutes dettes en cas de faillite. Mais ils ont la possibilité avoir accès à la plus-value du promoteur, à condition d’avoir une commercialisation totale des lots.

Dans le cadre de l’émission obligataire sur la holding, les promoteurs mettent en place une holding, précisément une société par action simplifiée pour couvrir la SCCV. La holding présente une émission obligataire, une sorte de prêt, par le financement participatif des crowdfunders. Les sommes récoltées sont considérées comme des fonds propres pour les promoteurs de la SCCV. A la fin des opérations, le crowdfunder peut prendre possession de son capital et ses intérêts lorsque la commercialisation des lots est terminée.

Le procédé du montage de l’émission obligataire pour une SAS est un peu différent. La création d’une SAS est nécessaire pour les promoteurs, cette structure gère le chantier et la vente du programme immobilier. Une émission obligataire est réalisée et financée par les crowdfunders. De leur coté, ils disposent d’une rémunération à la fin de la commercialisation du programme.

De multiples opportunités pour les investisseurs

Le crowdfunding immobilier offre aux investisseurs la possibilité de décider exactement quelles propriétés sont à inclure ainsi que à exclure de leur portefeuille. Le crowdfunding offre un niveau de rapidité et d’efficacité sans précédent. Les plateformes et les marchés offrent un degré d’accès plus large que les banques traditionnelles ou les maisons de prêt, ce qui signifie plus de personnes peuvent participer à des offres tout en abaissant la durée de financement. En outre, l’efficacité de ces technologies permet d’avoir des offres plus souples et rapides, qui satisfont les exigences des emprunteurs et des prêteurs. Le crowdfunding immobilier fournit aux emprunteurs des capitaux dans de meilleures conditions et présente aux investisseurs de meilleures offres avec une plus grande flexibilité.

En outre, les investissements dans des campagnes de crowdfunding immobiliers ne sont pas cotés en bourse. En conséquence, les fluctuations de la valeur des investissements immobiliers ne se produisent pas. Il existe aussi quelques investisseurs qui veulent simplement réaliser un gain à la cession d’un bien immobilier et recueillir des revenus locatifs réguliers, tout en évitant le défi de la gestion immobilière. Le crowdfunding immobilier est attrayant pour les investisseurs qui souhaitent profiter des avantages de posséder des biens productifs et des revenus importants, et se passer de la lourde tâche de la gestion.

Les campagnes de crowdfunding immobilier ne nécessitent pas un gros investissement. Cela signifie que les investisseurs peuvent détenir une participation dans un projet immobilier important, sans avoir à déposer une importante somme d’argent. Bien que le concept de base de crowdfunding immobilier puisse sembler tout à fait parfait, ils viennent aussi avec quelques inconvénients, dont les investisseurs potentiels doivent être conscients.